ボンジョルノ!皆さん、こんにちは!

今回は公社債について解説していきたいと思います!債券といっても、公社債、国債、社債など色々な用語があります。イマイチ理解ができていないという方は必読です!

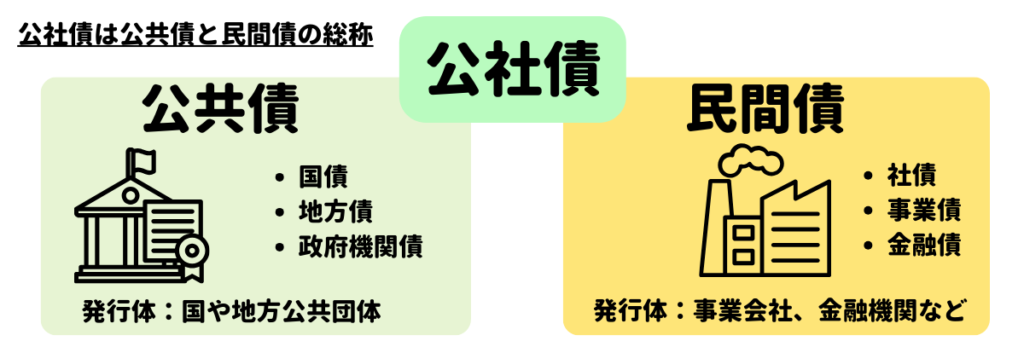

公社債とは?

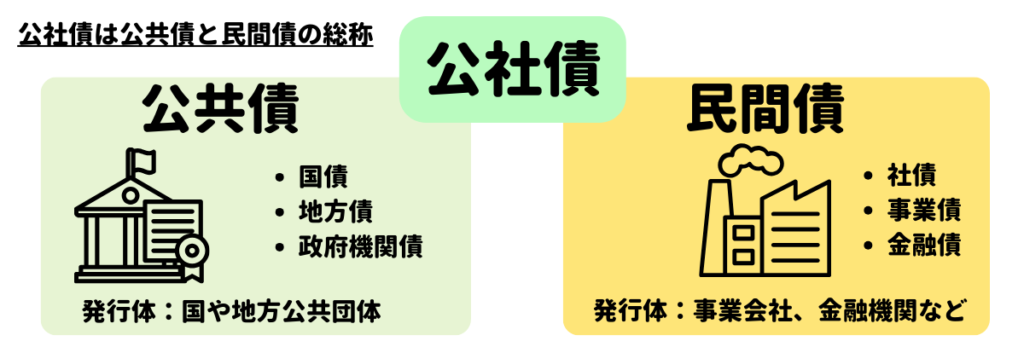

債券は発行体の種類によって微妙に呼び方が変わります。国や地方公共団体などが発行体の場合は公共債と呼ばれ、民間企業や金融機関が発行する場合は民間債と呼ばれます。

公社債とはこの公共債と民間債をあわせた総称です。つまり公社債とは、ずばり債券のことを意味することになります。一般企業つまり事業会社が発行体の場合には社債もしくは事業債と呼ばれます。金融機関が発行体の場合は金融債と呼ばれることもあります。発行体によって債券の呼び方が変わるということは覚えておきましょう。

公社債投資のメリットやデメリットは?

公社債投資のメリットはずばり、株式ほどリスクが高くないことです。

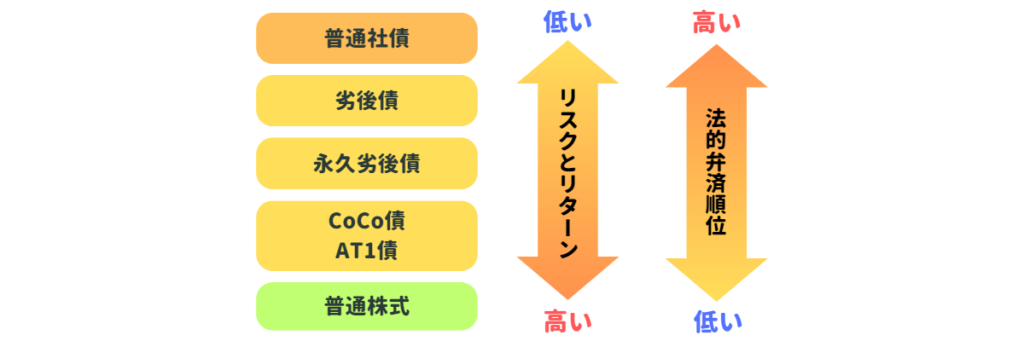

上記イラストは弁済順位のイメージ図です。ここでいう「弁済順位」ですが、発行体がもし仮に債務超過となり経営破綻した場合は所有する財産などを全て売却して債権者(銀行や出資者、債券や株式投資家も含まれます)に弁済していくことになるのですが、当然債務超過になっており全員の出資額分弁済するのは不可能ですので、法的に弁済していく優先順位が決まっておりその順番のことを指します。

公社債のなかでも色々ありますが、ストレート債やシニア債や普通社債などと呼ばれるものは公社債の中でも一番弁済順位が高いものになっており、まったく資産がなく破綻となるような場合でない限りは出資金のうちある程度は弁済される可能性が高いです。一方で株式は通常債券より弁済順位が低いので、発行体が経営破綻した場合はかなりの確率で弁済されることはなく、俗にいう株券が「紙くず」になってしまうという状態になることがほとんどです。

では、一方デメリットですがずばり株式ほどリターンも見込めないという点です。投資の世界では基本的にリスクとリターンは表裏一体ですので、リスクが低い分、リターンも低いというものになっています。公社債投資においては、株式のような大きな値上がりは期待できませんので、あくまで満期償還までの保有を前提として定期的なインカムゲイン(利金による収益)を期待するような投資スタイルが一般的でしょう。

公社債投資のリスク(流動性リスクと信用リスク)

公社債投資のリスクですが、前述のとおり弁済順位が高い債券タイプに投資している分には株式投資に比較してリスクはかなり抑えられている状態となります。一方で気を付けたいのが流動性リスクと信用リスクです。

公社債投資における流動性リスク

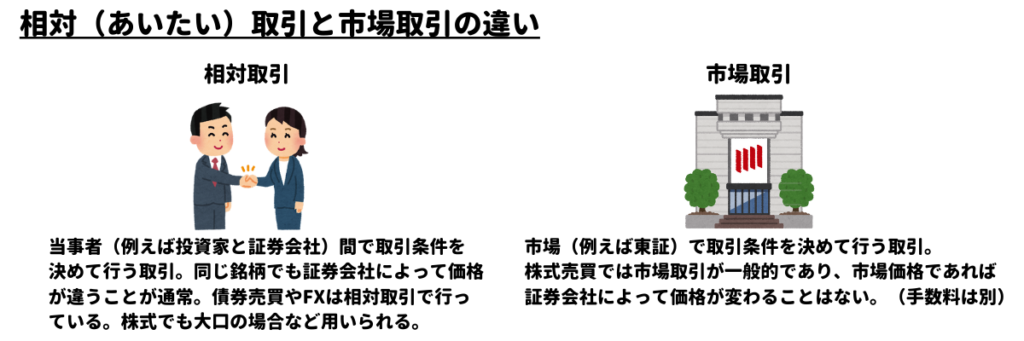

日本国内での公社債投資における注意点として、市場取引ではなく証券会社等と相対取引になる点は意識しておく必要があるでしょう。

株式投資の場合は東京証券取引所やニューヨーク証券取引所などの市場での取引が一般的ですので、一日の売買高や取引が活発に行われているかなどを簡単に把握することができます。一方で公社債取引は相対取引となるため、市場ではなく証券会社との取引となることになります。

流動性リスクとしては、もしかすると現在取引している証券会社で将来買い取ってもらえないリスクや、買い取ってもらえたとしてもかなり安値で買い取られてしまう場合などがあげられます。公社債の買い価格と売り価格のスプレッドは公表されておらず、証券会社側が買い価格と売り価格のスプレッドを大きくしていた場合は、債券を買ってすぐ売ってしまうと、スプレッド分損してしまう可能性があります。

こういった観点から株式投資に比べて、公社債投資は流動性リスクが高いといえるでしょう。ただし満期まで保有を前提としている公社債投資家の方であれば、あまり気にしなくていいポイントであるかもしれません。

公社債投資における信用リスク

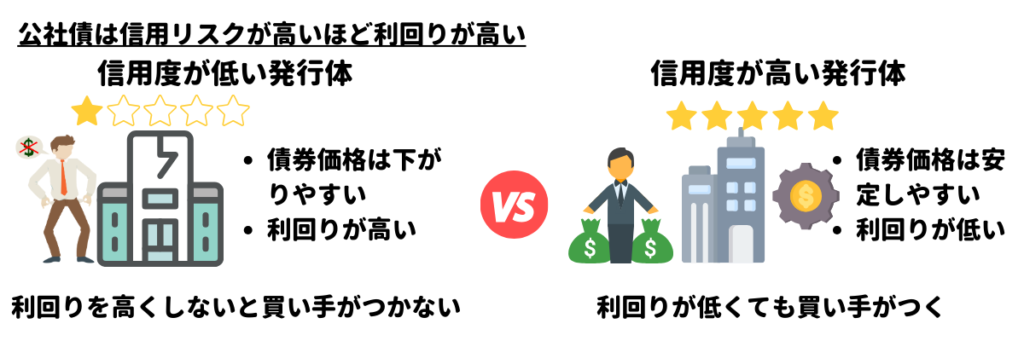

公社債リスクは株式投資に比べるとローリスクと前述しましたが、とはいえ発行体が破綻してしまっては公社債も紙くずとなってしまう可能性があります。こうした発行体の経営破綻(もしくは財政破綻)などのリスクを「信用リスク」と呼びます。

信用リスクは公社債投資の利回りに大きな影響を与えます。たとえば何度も新聞で潰れそうといわれている会社と、何十年も安定的に利益を出している会社の公社債であればどちらに投資したいかと言われると、恐らく多くの方は後者を選択すると思います。

つまり潰れそうという評価になれば「信用リスク」が高く、その分その発行体が発行する公社債に買い手がつかなくなるため、より条件のよい利回りを提示する必要があるのです。公社債投資家はそうした発行体が発行する公社債に投資することで「信用リスク」を背負うことになるので、その分多くのリターンを得ることができるともいえます。「信用リスク」が高い公社債のことを「ジャンクボンド」や「ジャンク債」と呼ぶことがあります。ジャンクはジャンクフードと同じでネガティブな意味となります。

なおこうしたジャンク債に分散投資する投資方法もありますので、「信用リスク」を分散して利益をあげる公社債投資家もいるという点は抑えておいてもよいでしょう。またこうした投資手法の投資信託もありますので、個人投資家の方もリスクを抑えてジャンク債投資を行うことは可能です。

公社債と国債の違い

公社債と国債の違いですが、冒頭申し上げた通り公社債は公共債と民間債の総称となりますので、国債は公共債の一部といえます。公社債のほうがより広い意味で使える言葉に対して、国債は日本国やアメリカ合衆国などの国家が発行体になっている公社債というより狭い意味となるだけの違いとなります。

公社債投資は安全?いえいえ、公共債にも色々な種類があります!

公社債投資は株式投資に比べるとリスクが低いといわれますが、公社債の種類によってはかなりリスクを背負うことになる可能性もある点は注意しましょう。また仕組債は公社債とは違いますので、同じ「債」という文字で混同しないように注意しましょう。公社債の種類についてや、仕組債については別の記事で解説していますのでそちらの記事を参考にしていただけると嬉しいです。

公社債の購入方法。どういう買い方があるのか?

公社債への投資は非常に簡単です。それこそ日本国が発行する国債であれば銀行や証券会社で簡単に申し込むことができますし、証券会社であれば日本国内発行の国内債券に限らず、米国などの海外発行の海外債券にも投資の幅を広げることができます。

海外債券のほうがより高い利回りである現在の金融情勢を踏まえると、為替リスクを取れる方であれば米ドル建てなどの公社債のほうが魅力的に映るかもしれません。

なお前述したとおり公社債への投資は相対取引になってしまうので、証券会社によって取り扱いのバリエーションや提示価格も変わってくるのが注意点となります。色々と比較するのが面倒な方であれば複数の証券会社に所属するIFAに相談するのが一番手っ取り早いかもしれません。IFAであれば投資家の方の意向に即したベストな公社債を提案してくれることでしょう。

まとめ

今回は「公社債」について取り上げてみました。公社債は「公共債」と「民間債」の総称であるため、債券とほぼ同じ意味でつかえるでしょう。

とはいえ仕組債は公社債には含まれず債券といっても色々な種類があるので、債券投資を行う際は常に投資対象がどういった種類の債券であるかを必ず理解するように気を付けてください。またIFAなどに相談してしまうのもありかと思います。公社債であっても一定の投資額からでしか投資できないパターンもありますし、それほどオープンになっている市場でもないので、まず相談してしまうのもアリだと思います。色々と比較検討して投資銘柄を選定するのが良いでしょう!

それでは皆さん、アリーヴェデルチ!またね!