ボンジョルノ!皆さん、こんにちは!

最近「保険で資産運用」というフレーズを目にするのですが、皆さんはいかがでしょうか?資産運用としては国が進めているのはNISAやiDeCoを通じた投資信託への投資かと思います。NISAであれば国内・海外株式にも直接投資できるので好きな企業へ直接投資することも可能です。とはいえ「保険で資産運用」というのは日本に限らず海外の保険会社も常套句にしている営業トークです。今回は保険と投資信託での運用の違いや、実際に資産運用として保険が株式や債券投資より優れているのかを検証していきたいと思います。

そもそも保険ってなに?という方はこちらの記事も読んでみてください♪

保険で資産運用とは?

今回は貯蓄性の高いとされる保険をみていきましょう。掛け捨て保険の場合、保険金が支払わられる事由が発生しないと、当然保険料を支払って終わりとなります。解約返戻金も設定されていないので、貯蓄性はありません。(ただしその分余計なものがないので通常保険料は安いです。)

では「掛け捨てではない保険」はというと解約返戻金という形で解約時にお金がある程度返ってきます。そしてこの解約返戻金がこれまで支払った保険料より多ければ、実質保険に無料で入れてしかも利益までもらえる!貯蓄性が高い!保険で資産運用!ということになります。もし「いつ解約しても支払済み保険料より多くの解約返戻金が返ってきて、しかも保険機能もついている。」なんて保険があるなら私も入ってみたいところですが、そんなものはなかなか存在しないでしょう。

「保険で資産運用」とはどういうものなのか?今回は「変額保険」というものを見ていきたいと思います。

変額保険とは?

変額保険の変額とは解約返戻金が変額であるという意味になります。ではどういう条件で解約返戻金が上がったり下がったりするかというと、投資信託での運用実績に依存します。上記イラストの通り保険契約者が支払った保険料は純粋な保険部分と運用部分として投資信託の購入に充てられます。つまり投資信託での運用実績が良ければ解約返戻金は多くなりますし、悪ければ解約返戻金は少なくなります。

商品としては例えば毎月2万円を20年間支払い、死亡保障は1,000万円そして運用実績に応じて解約返戻金が増減します。というようなものが変額保険になります。(もちろん色々なバリエーションがありますのであくまで例です。)

通常、商品説明のパンフレットなどには、例えば運用実績が6%だったら解約返戻金は20年後にいくらくらいです、みたいなシミュレーションが記載されています。おそらく6%であれば払い込み保険料の累積より解約返戻金が高くなっていると思います。これは投資した投資信託の運用益が反映されるからです。保険部分の経費率より、投資信託の運用パフォーマンスのほうが高ければ、解約返戻金が払い込み保険料総額より高くなるということになります。

ですので変額保険については、裏で定期保険と投資信託をそれぞれ購入しているという理解で問題ありません。個人的にはじゃあ定期保険と投資信託を別々に買えばいい気がするのですが、保険屋さんのセールストークとしては「保険で資産運用」と売り込めるので営業しやすいのでしょう。保険は要らないけど資産運用をしたい人は投資信託を買えばよいのか?そこも検証していきましょう。

投資信託 vs 変額保険 どちらが資産運用に向いているのか?

投資信託への投資ですが、こちらは証券会社や銀行を通じて行うことができます。証券会社であれば数千の投資信託が取り扱われており、自身が望む運用方針に応じた商品へ投資することができます。投資信託への投資の際に購入手数料を負担することになり(ノーロードといってゼロのものもあります)、また信託報酬といって投資信託の管理・運用費用を間接的に負担することになります。例えば購入手数料は3%で信託報酬が1%であれば100万円購入すると3万円が手数料として発生します。そして投資信託の基準価額は信託報酬分が引かれたものが反映されることになります。購入手数料は投資家が直接負担しますが、信託報酬は投資家が直接支払うのではなく、該当ファンドの運用資金から引かれていくため、投資家が“間接的”に負担することになります。運用成果自体はもちろん各投資信託の運用方針に完全に依存することになります。

では変額保険の場合はどうでしょう?まず投資信託へ直接投資するのと違い、保険も付帯されることになるので、保険部分の費用が発生します。その部分を差し引いた金額が投資信託購入へと回されます。資産運用という観点からすると、この時点でロスが発生します。毎月や毎年といったように定期的に保険料を支払うことになりますが、その際に保険料の一部が保険部分へと流れます。この分は当然投資信託購入分には回りません。そして保有期間においては積立金額にも年率数パーセントというかたちで一部が保険部分へと流れていく仕組みになります。また証券会社から直接投資信託を購入するとなれば選択肢は数千の投資信託の中から選ぶことになりますが、変額保険の場合は多くても20くらいの商品の中から選ぶことになります。選べる投資信託の本数という観点では絶対的な差があります。また投資信託の商品性としては、直接証券会社から購入しても変額保険を介して購入しても同様に信託報酬などのコストは発生するので優劣はありません。ただし変額保険の場合は通常選べる投資信託の選択肢が少ないので、信託報酬を吟味して商品を厳選することは困難です。

では税制面ではどうでしょうか?純粋な運用パフォーマンスという観点でみると、変額保険の場合は保険部分の経費負担があるので資産運用としては不利でした。

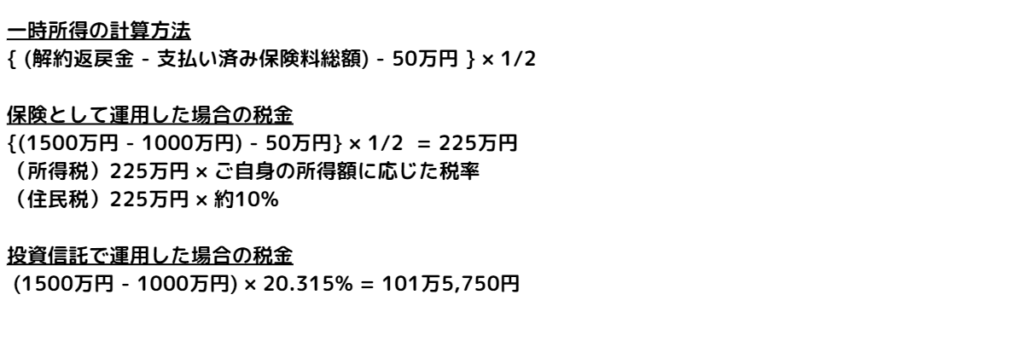

税制としては、まず投資信託の場合ですが、運用益に対して所得税と住民税の20.315%の分離課税となります。一方で変額保険の解約返戻金は一時所得となりますので、総合課税となり個人の所得状況で変わってきます。仮に1000万円の元本が運用の結果1500万円となったとすると…。

一時所得の場合は個人の所得によって税率が違うので一概に比較できませんが、ほとんどの方であれば一時所得のほうが税率が低くなるでしょう。このように単純な税制だけみると運用益と年収のバランスによっては、保険で運用したほうがメリットが大きい可能性もあります。とはいえ、逆に損失がでた場合は投資信託での運用であれば他の株式や投資信託などの運用益と損益通算ができたり、損失の繰り越しが可能だったりしますが、一時所得であれば損益通算ができませんので税制上不利となる点は注意です。ちなみに保険の場合は生命保険控除も使えますので、最大で年4万円の所得控除が利用可能になります。また住民税の算出においては、最大で年2万8千円の所得控除となるので、こちらの所得控除分を考慮すると更に保険で運用したほうが税制上は有利となる可能性もあります。

投資信託 vs 変額保険 結論

純粋な運用パフォーマンスでいえば保険部分への資金振り分けがないので、投資信託に直接投資したほうが当然よい結果が得られます。一方で税制面ではケースによっては変額保険を利用して一時所得としたほうが税制面では有利なケースもありました。

とはいえ、個人であればNISAやiDeCOや企業型確定拠出年金(DC)などの税制上有利な枠を利用して投資信託を運用することで、運用益に対して非課税で運用することが可能になります。もしこれらの制度をまだ利用していない方や、まだ枠が余っている方であれば変額保険ではなく、NISAやiDeCoで運用したほうが運用パフォーマンス面でも税制面でも有利となります。なので、ここでの結論としては純粋に資産運用として考えた場合は、NISAやiDeCoを活用して投資信託に直接投資したほうがよいリターンを得られるという結論としたいと思います。

まとめ

やはり運用パフォーマンスだけで考えた場合は変額保険を使わずに、直接投資信託に投資したほうがよい結果が得られます。とはいえ保険部分も欲しいと考えている方は、保険部分は保険として割り切ってしまうのがオススメです。ようは保険部分は、保険料が比較的安価に設定されている掛け捨ての定期保険に入ってしまって、運用部分は極力NISAやiDeCoや企業型確定拠出年金を利用して直接投資信託などに投資していくことです。

またネックなのが、長期間の変動保険に入ってしまった場合は、保険部分と運用部分がくっついてしまっているのでライフステージごとに変更することができないことです。保険は当然家族構成や家庭状況によって必要なものが変化するはずです。例えばお子さんが独立してしまえばそれほどお金もかからないので、保険金はそれほど必要なくなるかもしれません。なので保険は保険で別に加入することで定期的に見直しやすくなります。一方で資産運用も別にしておくことで資金需要がなければずっと運用に回しておくこともできますし、資金需要が発生すれば一部を売却して現金化することも可能です。こうした柔軟性が運用パフォーマンス以上に大事だと思います。保険と資産運用はくっつける必要はありません。分けてしまいましょう!ぜひ保険と資産運用は分けて行うというポイントを頭の片隅に残しておいて頂ければと思います。

それでは皆さん、アリーヴェデルチ!またね!