ボンジョルノ!皆さんこんにちは!

最近はインフレ抑制に向けて各国中央銀行が利上げを継続している影響で、金利の上昇つまり債券価格の下落傾向が続いています。債券投資は基本的には債券を保有して利金を受け取り、その利回りを収益として享受する投資方法となります。つまり金利が高いほど債券投資の妙味が増すとも言えるでしょう。とはいえ金利が現状以上に上昇するとなると、債券価格は下落してしまうので金利動向が気になるところです。そもそも金利が上昇すると、どうして債券価格は下落するのでしょうか?今回は金利と債券価格の動きについて解説していきたいと思います。

金利が上がると債券価格が下がるのはなぜ?

金利と債券価格は表裏一体です。なぜなら例えば表面利回り2%の債券があったとします。その債券を安く購入できたとします。債券の利回りは額面に対して2%であることに変わりませんが、債券の特徴として満期まで保有していれば償還時は額面で返ってくることとなります。つまり安く仕入れることができれば償還時に額面との差額をキャピタルゲインとして得ることが可能になるのです。ですので債券投資としては債券を安く購入できればリターンは増えますので運用利回りは高くなるのです。つまり債券価格が安くなるということは、利回り(金利)は上がるということになります。逆に利回り(金利)が下がるということは債券価格は上昇するということを意味します。

金利と債券価格

まず債券価格ですが、発行通貨(米ドルや日本円等)の金利情勢や、発行体(債券を発行する国や企業など)の信用力、そして債券の満期設定やその他償還条件等などにより、価格が決定します。発行体の信用力や債券の条件が変わらないのであれば、発行タイミングでの市場金利状況が債券価格に大きな影響を与えます。

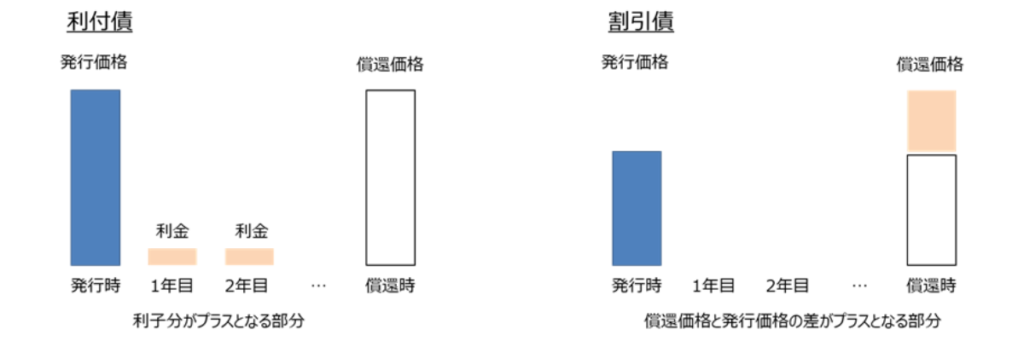

利付債と割引債

債券にも様々な種類がありますが、利金が出るものと出ないもので債券は「利付債」と「割引債」に区別できます。「割引債」については「ゼロクーポン債」とも呼ばれ定期的な利払いがない代わりに、発行価格が償還価格より割安に設定されており、償還時にその償還差益が得られるように設定されています。割引債の図からもわかるように、当然発行時(もしくは購入時)の債券価格が低ければ低いほど、償還価格との差異が大きくなるので、リターンつまり利回りが大きくなります。

債券価格と利回りの変化

先ほど説明した「割引債(ゼロクーポン債)」の債券価格と利回りの関係を表にしたものが上記になります。利回りが高くなるほど、債券価格は低くなることがわかります。例えば残存期間が残り10年の割引債の価格が90.53であれば、利回りは1.0%となります。これはどういうことかというと、例えば9,053円を年利1%で毎年運用していくと10年後には複利効果もあり10,000円になります。つまりこの単価90.53の債券に今投資すると10年後に得られる金額は、年利1%で運用したのと同じ金額になるということです。割引債の利点は、発行体リスクを無視すれば基本的に満期まで持っていれば額面(100)で償還されるということです。つまり残存期間と債券価格が決まれば利回りもおのずと決まるわけです。もちろん安く買えれば買えるほど利益が出るため、債券価格が低いほど利回りは高くなります。

金利情勢と新規発行債券利回りの関係

新規に発行される債券のことを「新発債」と呼びます。では市場の金利情勢が新発債の発行価格や利回りに与える影響について考えてみましょう。債券の発行体は発行時の市場動向をみて条件を決めていきます。もし今現在の米国債のゼロクーポン債で満期10年のものの価格が78.12だったとしましょう。先ほどの表より、このゼロクーポン債の利回りは2.50%であることがわかります。発行体が仮に10年満期の新発債の発行を検討するとなると、米ドルで発行するのであれば、2.50%以上の金利を提示しないと買い手がつかなくなるということが予想できます。なお債券の世界では、基本的に国債(日本国債や米国債)が一番格付けは高いとされています。つまり日本国においてはどの日本企業や地方自治体などが発行する社債よりも、日本国債が一番安全(=格付けが高い)とされています。また米国においてはどの米国企業が発行する社債より米国債が一番安全とされています。そのため国債の利回りが常にベンチマークされ、新発債の発行価格や利回りは該当国債の利回りの影響を受けるということになります。(つまり通常発行体は最も安全とされる国債より高い利回りを提示する必要がある。)なお一部の社債はその会社がある国の国債より格付けが高いケースもありますので、例外はございます。

金利情勢と既存発行債券利回りの関係

既に発行されて市場に出回っている債券のことを「既発債」と呼びます。では今度は既発債に対して市場の金利情勢がどう影響を与えていくかをみていきましょう。既発債は既に発行されているため途中で「発行価格」や「利金」が変わることがありません。ですので既に債券を購入し保有している投資家にとっては、満期までその債券を保有し続けるという選択であれば、市場の金利情勢が自身の債券運用のパフォーマンスに影響を与えることはありません。

ただし満期前に途中売却することを考えると変わってきます。何故なら自身が保有する既発債の市場価格は、市場の金利情勢の影響を受けるからです。もし購入時点より現在の金利が上がっていれば、より利回りの高い「新発債」が発行されることになります。そのため途中売却しようとしても自身が保有する「既発債」の利回りが低い場合は、価格を下げないと買い手がつかないことになります。何故なら投資家は「新発債」を購入したほうが高い利回りを得られるからです。そのため安く購入して市場の金利水準まで利回りを高くして初めて買い手がつくということになります。

市場金利の上昇⇒債券価格の下落(債券相場の悪化)

市場金利の下落⇒債券価格の上昇(債券相場の改善)

こうした理由で金利が上昇していくと債券価格は下落し、逆に金利が下がるということは債券価格の上昇を意味します。

金利情勢が債券投資に与える影響

では実際に債券投資をしていたとすると、この金利情勢が自身の債券投資パフォーマンスに与える影響はどういったものになるのでしょうか?個別債券を満期まで保有していたケースと、途中売却するケース、そして投資信託やETFを介して債券投資した場合でそれぞれみていきましょう。

個別債券を満期まで保有する場合

この場合は、当初見込んでいた利回りに与える影響はありません。例えば5年前に利回り3%の10年債を単価100で発行時に購入していたとしましょう。10年債なのであと5年経てば満期となります。もし仮に市場の金利情勢が1%となっていたとしても5%になっていたとしても、満期まで保有するという選択肢を取る限りは残り5年後に100で満期償還されるため、当初見込んだ運用パフォーマンスに与える影響はありません。残り5年保有することで最後まで毎年3%の利金を享受しつつ最後に償還金として100を受け取って終わります。

個別債券を途中売却するケース

先ほどと同様に5年前に利回り3%の10年債を単価100で購入したとします。現在市場の金利が1%となっていたとすると、保有債券の市場評価額は上がっています。そのため100以上の価格で売ることが可能ですので、途中売却すると売却益が発生します。逆に市場金利が5%となっていたとすると、保有債券の評価額は下がりますので、100未満の価格で手放さなければいけなくなり売却損が発生します。

投資信託やETFを介して債券投資する場合

投資信託やETFを介した債券投資ですが、個別債券との最大の違いは満期がないことです。債券ファンドは複数の条件の違う債券を通常保有しています。また新規に買い付けてもいきます。そのため投資家は満期まで保有するという選択をとることができず、一つ前のどこかのタイミングで途中売却するケースと同じシチュエーションとなります。つまり途中売却するタイミングでの金利情勢と投資時の金利情勢との差異で売却差損益が発生します。

まとめ:債権はいつが買い時?

今回は債券投資における、市場金利の動きと債券価格の関係性についてみてきました。債券投資はローリスクローリターンといわれ、また投資時に期待リターンも算出しやすいため投資初心者にも向いている投資方法となります。ただし同じ債券投資でも、個別債券を満期まで持っているパターン、途中売却するパターンでリターンが変わってくる点や、投資信託やETFを介した債券投資では「満期まで保有」という選択が取れないことなどがご理解いただけたかと思います。

上記チャートはここ10年の米国債10年債の利回りの推移を示したものです。現在は金利水準が非常に高く、債券価格がかなり低い水準となっています。そのため今から債券投資を開始するのも悪くないかもしれません。もし利回りが下がることになれば保有する債券価格は上昇するので途中売却して売却益を出すこともできますし、満期までもっていても4%近い利回りであれば十分なリターンと考える人も多いでしょう。個別債券を満期まで保有するという選択を取れば、市場の金利情勢に依らず投資開始時の期待リターン通りの結果になるという点が、債券投資の妙味かと思います。是非債券利回りが高止まりしている今、自身の投資ポートフォリオに債券を加えることも検討してみるといいかと思います。

それでは皆さん、アリーヴェデルチ!またね!

債券投資についてはこちらの記事も是非参考にしてください♪

✅記事紹介 以前ツイートした「債券投資」についてです。金利もそろそろ天井かという局面の今、債券投資のタイミングとしては悪くないのでは?債券の基本について解説させて頂いています。https://t.co/07dbFm4qcd

— 株式会社ポンデア (@pondea_inc) July 20, 2023