ボンジョルノ!皆さん、こんにちは!

今回はちょっとマニアックな証券税制についての記事です。投資において税制を理解することは非常に大事です。

FXや仮想通貨でも、大儲けしたはいいが翌年に前年度の税金が払えずに大変なことになった人の話題など目にした方も多いのではないでしょうか?投資をする上で税制を理解することは非常に大事です。今回は証券税制の基本をわかりやすくお伝えします。

仮想通貨などであれば利益が出た年の翌年は確定申告が必須になります。一方で証券口座であればとりあえず証券口座開設時に「源泉徴収ありの特定口座」を選択しておくことで納めるべき税金は利益確定売りのタイミングや配当受領のタイミングで都度源泉徴収されますので、大きく利益を出した翌年に税金が払えなくなって困ってしまうことはありません。税金絡みでの無用なトラブルを避けたい方は「源泉徴収ありの特定口座」で取引しておきましょう。そうすれば基本的には確定申告は不要ですので税金のことなど気にせずに取引が可能です。

とはいえ複数の証券会社で取引していたり、外国株などに投資していた場合は、払う必要のない税金まで納めてしまっている可能性もあるので、知っておくべき税制を押さえておけば、投資による利益を最大化することができるんです。逆に知らないと、納税漏れや節税のチャンスを逃すリスクが…。

そんなリスクを回避するためにも、ぜひこの記事をチェックして、税金の知識を身につけましょう!証券税制の基本を理解したうえで投資すると戦略も立てやすくなりますよ。

証券税制とは

証券税制って何かご存知ですか?これは株や債券といった有価証券に関する税のルールを指します。投資をする上で、どんな税金がかかるのか、どんな制度があるのかを知ることが大切です。日本の証券税制は割とスッキリしていてシンプルです。

株式や債券の売買で発生する売却益であるキャピタルゲインに対しても、配当金や利金といったインカムゲインに対しても一律で所得税15.315%と住民税5%の合計して20.315%が課税されるというものです。またキャピタルゲインとインカムゲイン両方を合わせて損益通算できるのもポイントです。

重要なのは分離課税であるため、累進課税ではなく一律課税であることです。

どんなに収入が高くなっても20.315%で固定されます。裏を返すとどんなに収入が低くても20.315%です。ただ確定申告することで、国内銘柄の配当金を総合課税で申告することが可能です。もし所得税が15%未満の年間所得レンジにいる方であれば、所得税という観点では総合課税として申告したほうが税メリットがあります。

一方で住民税は総合課税とした場合は10%になるので、5%増えることになります。個人の所得状況や申告方法によって条件が違うので一概にはいえませんが、給与所得が多くない方は配当金を総合課税したほうがお得か検討してみるといいかもしれません。

証券税制におけるポイントは!?

それでは、証券税制でいくつかキーとなるポイントを紹介していきましょう。株式投資や債券投資において重要なポイントもあるので是非よく読んで理解していってください。

源泉徴収あり、源泉徴収なし?

証券会社で証券口座を作るときに、一般口座、特定口座(源泉徴収あり)、特定口座(源泉徴収なし)の3つの選択肢が提示されることがほとんどです。

個人投資家であれば特定口座を選択してしまって良いと思います。特定口座の場合は「特定口座年間取引報告書」というものを証券会社が作ってくれるので、税務申告における損益計算を一切する必要がないので便利です。一般口座の場合は、損益計算含めて自分で行う必要があるので、個人投資家の方が選ぶ必然性はありません。なお、法人として運用する場合は特定口座は使えませんので、一般口座でしか取引できません。

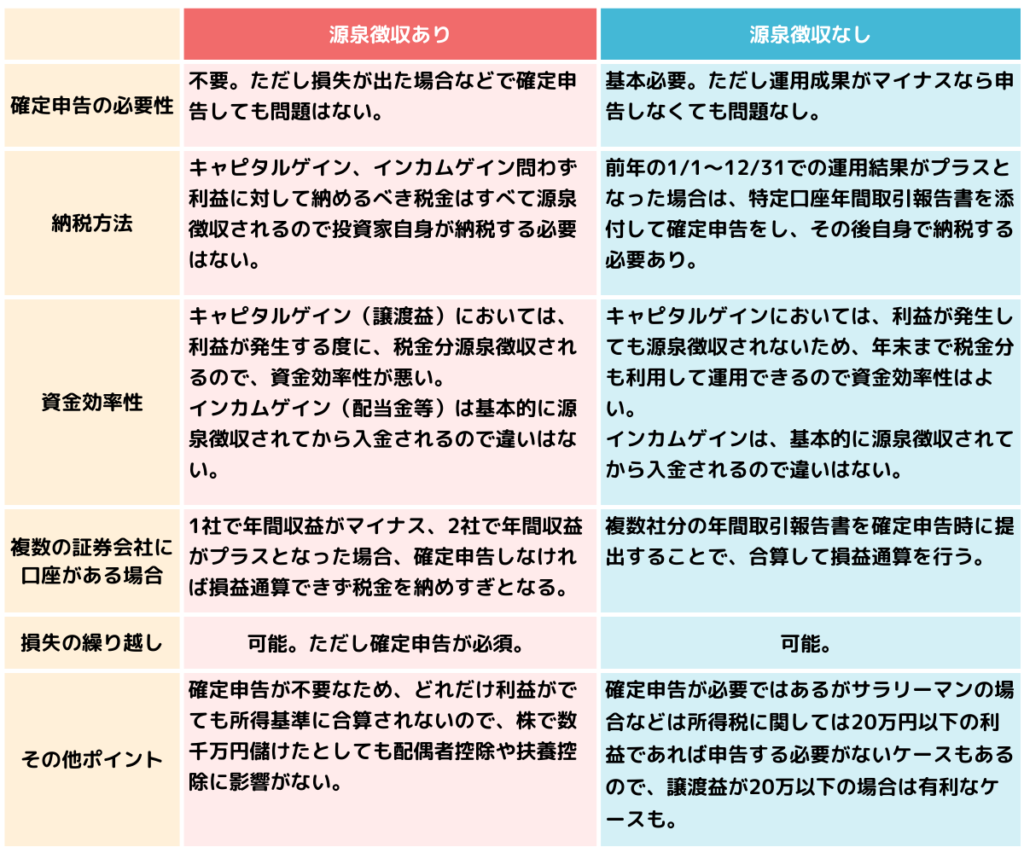

では特定口座を開くとして源泉徴収あり・なし。こちらはどう選択したほうがいいのでしょうか?簡単に表にまとめたので参考にしてください。

色々なポイントがあるので一概にどっちがいいかは言えませんが、複数の証券会社に口座を開いて取引する場合は、損益通算ができないと税金の納めすぎとなり確定申告をすることになるので、源泉徴収なしでも良い気がします。とはいえ確定申告なんて面倒くさいという方は、税金を納めすぎて怒られることはないので、確定申告ありを選択しておけば気楽に取引することが可能です。

損益通算ってなに?

損益通算とは、その一年間で損した分と利益がでた分を合算してから、税額を計算できるという意味です。具体的に、何の損と利益が合算できるのでしょうか?「株で500万損したから給与500万の自分は今年は税金がゼロ!」なんてことにはなりません。

正確には「上場株式等の譲渡損失・公社債等の譲渡(償還)損失」と「上場株式等の配当等・公社債の利子等(公募公社債投資信託の分配金を含む)」は損益通算することができます。かみ砕いていうと、株や債券や投資信託・ETFなどの売買で発生するキャピタルゲインと、配当金や利金で発生するインカムゲインで損益通算することができます。

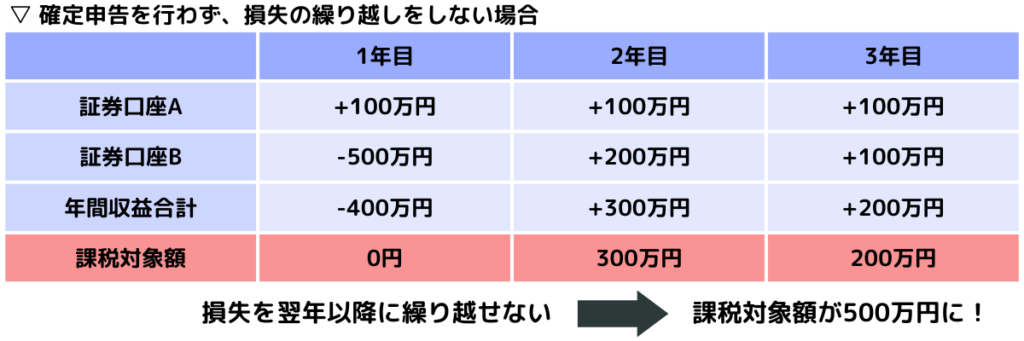

しかも株式や債券では損益通算が認められており、損失を3年間繰り越すことができます。これは例えば仮想通貨では認められていません。具体的な例をあげると以下の通りです。

上記の例では、確定申告を行い損益通算と譲渡損失の繰越しを申告した場合は、1年目の年間収益合計は-400万円となるため、当然課税対象額は0円です。2年目の年間収益は+300万円ですが、1年目の損失と相殺(-400万円+300万円)されるため、課税対象額は0円となります。さらに3年目に関しても、2年目までで相殺しきれなかった100万円分を、年間収益合計と相殺できます。

確定申告を行わず損益通算しない場合は、証券口座ごとの利益だけで源泉徴収されてしまうのと、1年目の損失を翌年以降に繰り越すこともできないため、同じ3年間の取引でも500万円も課税対象額に差がでてしまいます。20.315%の課税ですので、100万円以上多く納税する羽目になってしまいますので、要注意です。

相続や贈与時の評価額の計算方法

株式や債券といった有価証券の、贈与や相続における評価額の計算方法は抑えておいて損はありません。上場株式であれば評価額は以下のうち一番低いもので算出してよいこととなっています。

・相続または遺贈の場合は被相続人の死亡の日、贈与の場合は贈与により財産を取得した日の最終価格

・課税時期の属する月の毎日の最終価格の月平均額

・課税時期の属する月の前月の毎日の最終価格の月平均額

・課税時期の属する月の前々月の毎日の最終価格の月平均額

相続の場合は自分が死亡するタイミングのコントロールはさすがにできませんが、贈与であれば自分の判断で贈与するタイミングを決めることが可能です。例えば以下の銘柄を贈与した場合でも、もちろん最低価格で評価額を算出してよいことになっています。

12/28に株式を贈与したケース

・12/28の最終価格で計算:300万円

・12月の毎日の最終価格の月平均額:350万円

・11月の毎日の最終価格の月平均額:220万円

・10月の毎日の最終価格の月平均額:150万円

上記のケースであれば300万円の株式を贈与したにもかかわらず、評価額は150万円とすることができるのです。贈与税を抑えるために最近値上がりした銘柄を贈与する人がいるかもしれませんね。(とはいえ租税回避行為とみなされないかどうか税理士さんと相談するのが吉です。)

税制上有利な制度

NISAやiDeCoといった制度を聞いたことがあるかもしれません。iDeCoは年金制度の枠に入るため、厳密にいうと証券税制というカテゴリーではありませんが、取引で発生した利益に対して非課税という観点では類似しています。

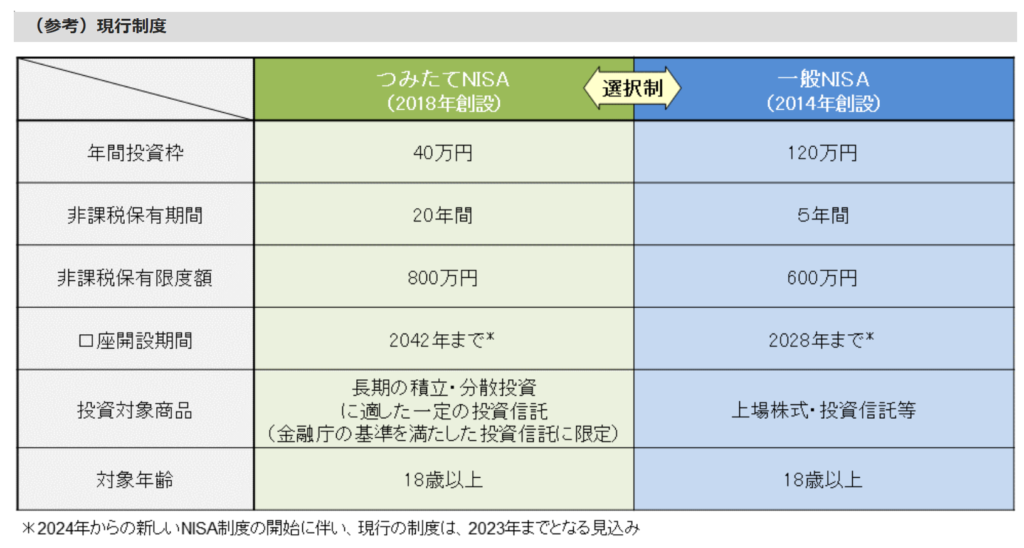

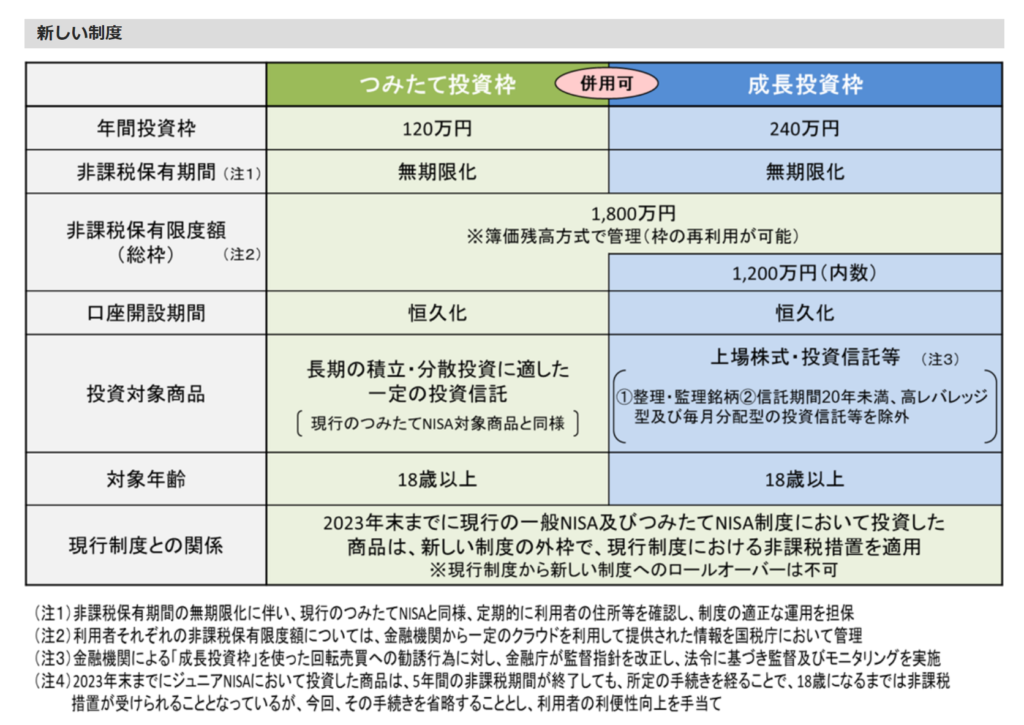

NISAは、2024年で大きく制度変更となる予定ですが、2023年現在ではつみたてNISAと一般NISAそしてジュニアNISAという制度があります。三つの制度は今後なくなり、2024年からは新制度となります。もちろん2023年中であれば現行の3制度で口座開設することは可能です。なおジュニアNISAは口座開設件数もあまり多くないので廃止の方向性で、つみたてNISAと一般NISAが新制度に統合されるイメージです。

上記イメージは金融庁ホームページより拝借。新しいNISA : 金融庁 (fsa.go.jp)

新制度でどういう恩恵が受けられるかはまた別の機会に細かく検証していきたいと思います。一般NISAの欠点としては、損益通算ができないので5年間の間で大きく値下がりをした場合に、その損を損益通算で使えないのが欠点でした。これが無期限化することで5年という枠に縛られずに、じっくり価格が戻るのを待つという選択肢もできました。

また非課税保有枠も簿価残高方式で1800万円まで拡大されるため、大多数の一般投資家についてはNISAの枠内だけで運用可能になるのではないでしょうか。債券投資にはNISAは使えないので特定口座も引き続き活用することが求められるのは変わらないかなと思います。

まとめ

投資を始めるにあたって、証券税制を理解することは非常に重要です。サッカーをするならサッカーのルールを知らないといけないですし、野球をするなら同様に野球のルールを知っておく必要があります。とはいえ、すべてのプレイヤーがルールブックの隅っこにある細かいルールまで全ルールを把握しているわけではないと思います。

株式や債券での運用を行うなら最低限のルールを理解する必要はありますが、スポーツと同様で全てを最初から把握する必要はないと思います。打ち込んでいくなかで自然と覚えていくでしょうし、税制も毎年コロコロ変わっていくので柔軟な思考でいる必要があります。

とはいえ知らなくて損をしてしまうケースも多々あると思いますので、是非IFAなどに相談して税制面でもメリットのある取引を行うように心がけてください。例えば損益通算などは1/1~12/31の期間で計算するので、年末に損が出ている銘柄を損切りすることで意図的に損失を出し、年間の取引利益を抑えて納税額を下げる手法があります。こういった手法も気のきくIFAであれば事前に連絡をくれてアドバイスを受けることができます。

また相続や贈与で株式や債券を使いたいという相談にも必ず乗ってくれると思います。どういった銘柄を使って贈与するのがいいかなどの相談ができますし、証券税制に詳しい税理士さんを紹介してくれるケースもあるでしょう。もし証券税制等に詳しくない担当であれば、正直相談を継続することはオススメできません。親身になって幅広い相談に乗ってくれる、かつ適切なアドバイスを出すことができるIFAを見つけることが貴方の資産運用の成功への鍵になります。

最後になりますが、是非証券税制を理解し、賢く投資を行いましょう!証券税制の知識を身につけることで、あなたの投資活動がより充実したものになることでしょう。これからも、投資の世界を楽しみながら、自分に最適な投資スタイルを見つけていきましょう!

それでは皆さん、アリーヴェデルチ!またね!